Как умело использовать налоговые льготы в декларации о доходах?

С 15 февраля можно подавать декларацию о доходах. С 26-го февраля налоговый департамента уже начнет возврат подоходного налога.

Как рассчитывается подоходный налог: сколько подлежит возврату или к уплате?

Подоходный налог, который подлежит к уплате или возврату, это разница между тем, сколько налога было удержано в течение года и тем, сколько подлежит к уплате после учета всех доходов и льгот на основании заполненной декларации. Если с доходов удержали больше налога, чем та сумма налога, которую рассчитают на основании заполненной декларации, то разницу возвращают.

Надо понимать, что государство возвращает часть переплаченного в течение года налога, а не просто выплачивает 20% с процентов по кредиту или расходов на обучение. То есть налог могут вернуть только, если в течение года его было удержано больше, чем рассчитали на основании заполненной декларации.

Подоходный налог не вернут:

- Если в течение года удержали меньше подоходного налога, чем рассчитали по декларации. Например, если декларируешь самостоятельно доход, с которого должен заплатить 20% (например аренда), он может «съесть» сумму налоговых льгот. Или же просто сумма облагаемого дохода меньше, чем сумма имеющихся налоговых льгот.

- Если в течение года подоходного налога не было уплачено, то есть государству попросту нечего возвращать. Удержанный налог за рубежом не возвращают.Такая ситуация может легко возникнуть у молодой мамы, которая за год получила только детское пособие, или у собственника бизнеса, который получил только дивиденды, с которых налог уплатило предприятие. Также подобная ситуация возникает, если в течение года доход составил всего 6000 евро (500 евро в месяц), и в течение года работодатель учитывал необлагаемый налогом доход 500 евро в месяц, то есть подоходный налог при выплате не удерживал.

Какие налоговые льготы можно декларировать?

Налоговые льготы – это необлагаемые подоходным налогом суммы, которые можно вычитать из дохода. С 2018-го года в Эстонии имеются следующие налоговые льготы:

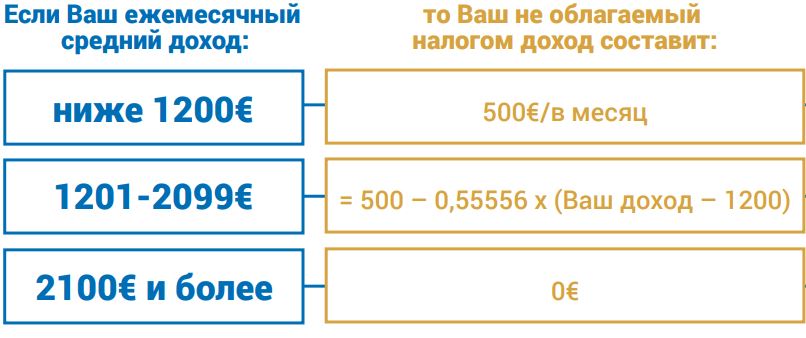

- Необлагаемый налогом доход. Его величина зависит от общей суммы доходов за год. Причем тут учитывается доход и в Эстонии и из-за рубежа, за исключением продажи личного жилья и некоторых госпособий (например пособия при рождении ребенка). Суммы необлагаемого налогом дохода следующие:

- Если годовой доход меньше 14 400 евро (1200 евро в месяц), не облагается налогом сумма в 6000 евро, т. е. 500 евро в месяц;

- Если годовой доход больше 14 400 и меньше 25 200 евро (2100 евро в месяц), то сумму необлагаемого дохода рассчитывают по формуле: 6000 – 6000 / 10 800 × (сумма дохода – 14 400)

- Если годовой доход больше 25 200 евро (2100 евро в месяц), необлагаемый доход будет 0 евро.

- Взносы по договору страхования дополнительной накопительной пенсии, например взносы в фонды дополнительной накопительной пенсии III ступени.

- Платежи обязательного социального страхования, уплаченные в иностранном государстве.

- Подарки и пожертвования недоходным объединениям (MTÜ) и целевым учреждениям. Суммы пожертвований обычно можно найти в предварительно заполненной декларации, т.к. эти учреждения обязаны предоставлять информацию о полученных пожертвованиях Налогово-таможенному департаменту самостоятельно. Однако, если пожертвование было сделано например через телефон, то эта информация может до Налогово-таможенного департамента не дойти. В таком случае можешь попросить у получателя пожертвования письменное подтверждение о пожертвовании, и вручную задекларировать этот расход. Необходимо только удостовериться, что получатель внесен в список некоммерческих объединений, целевых учреждений и религиозных объединений, имеющих льготу по подоходному налогу.

- Проценты уплаченные по жилищному кредиту, который был взят для покупки своего жилья, при условии, что ты сам являешься владельцем. Данные по процентам можно легко предоставить из интернет-банка. Так как банк не знает, кто в действительности является собственником жилья, то при необходимости данные в декларации надо корректировать. Проценты надо декларировать пропорционально собственности, например декларировать 25% от уплаченной по процентам сумме, если тебе принадлежит 25% жилья. Декларировать проценты по кредиту можно только, если являешься в том числе и получателем кредита.

- Уплаченные в течение года расходы за обучение за себя и за ребенка, внука/внучки, брата или сестры, если они младше 26 лет. Расходы, которые можно вычесть из доходов, обычно уже внесены в предварительно заполненную декларацию – учреждения сами отправляют данные в Налогово-таможенный департамент. Однако опять же не все расходы можно вычесть, например нельзя вычитать расходы за автошколу, но можно списывать плату за садик, за исключением расходов на питание.

- Дополнительный необлагаемый налогом доход при содержании двух детей и более 1848 евро со второго ребенка и 3048 евро начиная с третьего. Эта льгота изначально появляется в декларации у того, кто получает детское пособие и ее можно перенести в декларацию другому родителю. Логичнее использовать вычет тому, у кого больше доход.

В каком размере можно вычитать льготы?

Сумма задекларированной налоговой льготы не всегда равна той сумме, которую вычтут из дохода при расчете налога. Причина в ограничениях на вычет:

- Проценты по жилищному кредиту, расходы на обучение, подарки и пожертвования можно вычитать всего до 1200 евро или до 50% от облагаемого налогом дохода из Эстонии, в том числе максимальная вычета процентов по кредиту всего 300 евро.

- Взносы по договору страхования дополнительной накопительной пенсии, например взносы в III ступень можно вычесть всего до 15% от дохода, но не более 6000 евро (500 евро в месяц).

Учитывая эти ограничения легко может возникнуть ситуация, что не все налоговые льготы удастся списать в полном размере. Так же невозможно списать сумму льгот, которая попросту превышает твой облагаемый налогом доход. Такая ситуация может например возникнуть у мам, которые растят двух или более детей, у которых небольшой доход, но которые сами оплачивают садик и обучение детей и в декларации которых еще и числится необлагаемый налогом доход с детей.

Может ли супруг вычесть из своего дохода неиспользованные другим супругом льготы?

Может, но с некоторыи условиями. Так как больше нету возможности предоставить совместную декларацию, то в декларацию супруга можно перенести неиспользованную часть льгот. Для этого необходимо поставить галочку на строке “Да, я хочу поделиться с супругом … неиспользованными вычетами” до того, как подтвердишь декларацию. Если этой галочки нету, то значит передавать нечего или же эту возможность передачи уже использовал супруг.

Передать опять же можно не все льготы, а только:

- необлагаемый налогом доход до 2160 евро, если ваш общий годовой доход не превышает 50 400 евро,

- проценты по жилищному кредиту,

- расходы на обучение,

- необлагаемый налогом доход с ребенка.

Нельзя передать супругу неиспользованную при вычете сумму подарков и пожертвований. Поэтому в семье логичнее пожертвования платить тому, у кого доход больше.

Чтобы передать неиспользованные налоговые льготы следует декларацию первому предоставлять тому, у кого доход меньше или больше сумма льгот.

Почему после передачи льгот у супруга не меняется сумма подоходного налога?

Прежде всего убедись, что сумма перешла в декларацию. Если до этого супруг уже успел открыть свою декларацию, то надо начать заполнение заново.

Передача неиспользованных льгот однако не гарантирует, что супруг сможет эти льготы вычесть из своего дохода в полном размере. Во-первых, на одного человека продолжают действовать ограничения на вычет (1200 евро в общем на проценты, пожертвования и расходы по обучению, в том числе максимум 300 евро процентов по жилищному кредиту). Действует и ограничение на передачу общего необлагаемого дохода: вычитаемая сумма не может превышать разницу между 50 400 евро и общей суммой ваших доходов.

И в заключении ограничением может послужить простой факт, что сумма льгот превысит у супруга облагаемый налогом доход.

Можно ли передать неиспользованные льготы партнеру, если мы не состоим в браке?

По закону передача льгот партнеру невозможна, если вы по окончанию года не состоите в официальном браке. Исключением тут является необлагаемый доход с ребенка/детей, который можно перенести вручную другому родителю или тому, кто ребенка содержит. Разумнее эту льготу указывать в декларации того, кто сможет списать ее в большем размере. Следует учесть, что в случае спора, лицом, содержащим ребенка, который вправе использовать эту льготу, будет считаться тот, кто получает детское пособие.

Почему мне все же не вернули налог с оплаты за садик/расходов на обучение/…?

В заключении, если в течение года ты платил расходы на обучение, выплачивал проценты по жилищному кредиту или делал пожертвования, то свою декларацию необходимо пересмотреть и предоставить. Как на основании данных декларации рассчитать сумму к возврату или уплате декларации можно посмотреть на странице “Предоставление” под кнопкой “Просмотр хода вычисления подоходного налога”. Если появятся вопросы, их всегда можно уточнить по инфотелефону департамента.

Три рекомендации, которые помогут максимально использовать налоговые льготы:

- В семье подарки и пожертвования лучше делать тому, чей доход выше.

- Чтобы передать неиспользованные налоговые льготы следует декларацию первому предоставлять тому, у кого доход меньше или больше сумма льгот.

- Если вы не состоите в официальном браке, то в семье лучше декларировать необлагаемых доход со второго ребенка тому родителю, который сможет вычесть большую сумму из дохода.

Один комментарий к “Как умело использовать налоговые льготы в декларации о доходах?”